Sytuacja rynkowa

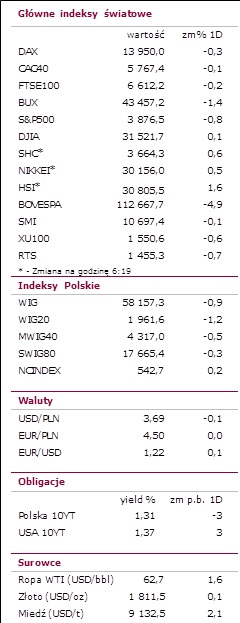

Poniedziałkowa sesja za Oceanem nie należała do udanych, a szczególnie słabo wypadł indeks spółek technologicznych Nasdaq (-2,5%). Ciekawy wątek pojawił się w relacjach amerykańsko-chińskich. Otóż chiński minister spraw zagranicznych wezwał wczoraj administrację Joe Bidena do resetu relacji pomiędzy dwoma mocarstwami i wznowienia dialogu. Za winnego pogorszenia stosunków międzynarodowych wskazano byłego prezydenta Donalda Trumpa. Chiński minister Wang Yi wezwał do podjęcia konkretnych działań – przede wszystkim zlikwidowania ceł nałożonych na chiński eksport oraz poluzowania restrykcji uderzających w chiński sektor technologiczny. Nowy wątek w relacjach Chiny-USA jest szczególnie ciekawy, ze względu na ostatnie wypowiedzi prezydenta Joe Bidena, z których wynikała inicjatywa odbudowania relacji z Europą oraz wskazanie na zagrożenia płynące z Chin. Z pozostałych tematów Wielka Brytania zapowiedziała długi i ostrożny proces (zaczynający się już od 8 marca) nieodwracalnego wychodzenia z obostrzeń, który umożliwił skuteczny program szczepionkowy.

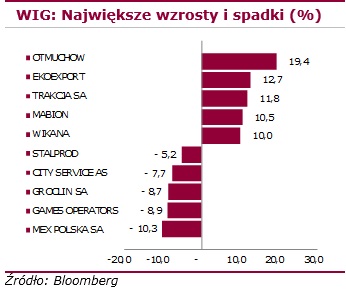

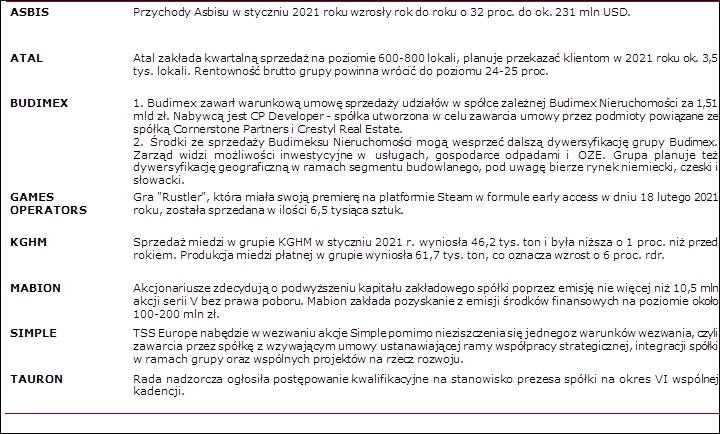

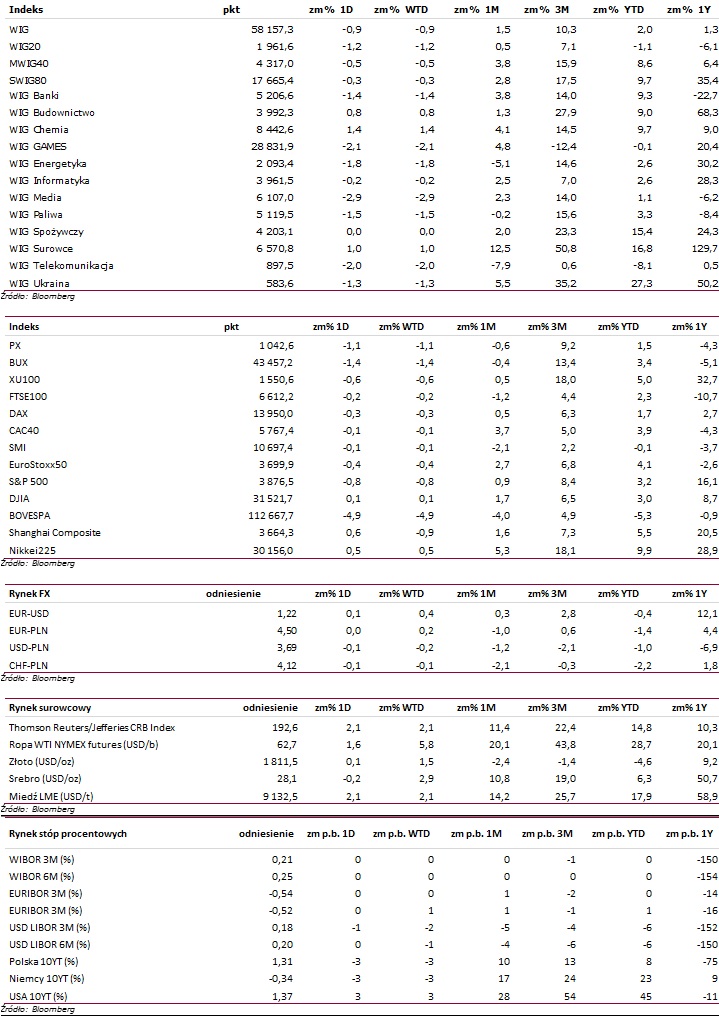

Spadki na rynkach rozwiniętych nie wspierały krajowego rynku, który również uległ przecenie. Indeks WIG20 stracił 1,2% – potaniały niemal wszystkie spółki za wyjątkiem KGHM (+1,4%) i Asseco (+0,2%). Producent miedzi odnotował słabszy styczeń, ale gwałtowne wzrosty cen miedzi zapoczątkowane w lutym zatrzymały spadki spółki i ponownie pobudziły popyt na walory KGHM. Spółka jednak od 4 lutego zyskała ok. 16% – nieco mniej niż miedź, która podrożała o ok. 17%. Analizując zależność w dłuższym terminie – od dołka z marca do początku lutego miedź podrożała o około 63%, podczas gdy w tym samym okresie KGHM zyskał około 350% – to znaczy, że spółka wytraciła impet i kolejne wzrosty cen surowca nie wpływają już w takim stopniu na notowania producenta jak to miało miejsce do tej pory. Z drugiej strony indeksu blue chipów najsłabiej wypadły walory CCC (-5,1%). Indeks mWIG40 przecenił się o 0,5% – przy czym najsłabiej wypadły walory Ten Square Games (-4,5%), a najmocniej zyskał Mabion (+10,5%), który chce wyemitować do 10,5 mln akcji, z których chciałby pozyskać 100-200 mln zł. W indeksie sWIG80 dwucyfrowe wzrosty odnotował Ekoexport (+12,7%), spółka dzień wcześniej podpisała znaczącą umowę z nowym przedstawicielem na terenie Ameryki Północnej, równie mocno wzrosła Trakcja (+11,8%), a zdecydowanie najsłabiej wypadł drugi dzień z rzędu Games Operators (-8,9%), po rozczarowującej sprzedaży gry „Rustler”. Z pozostałych informacji – Santander poinformował, że szacunkowa strata w wyniku konwersji kredytów wg propozycji KNF wyniosłaby ok. 2,7 mld zł. Z kolei Bank Millennium szacuje koszt przewalutowania na 4,1-5,1 mld zł. /Adam Dudoń/

WIG w układzie dziennym

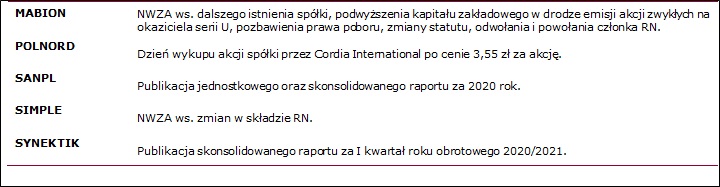

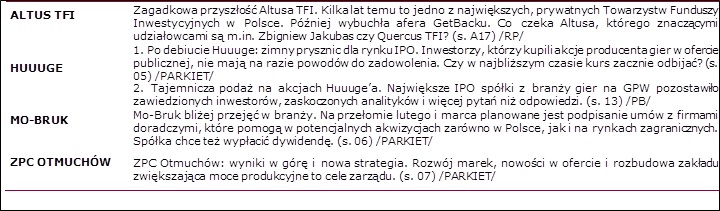

Wybrane wydarzenia w spółkach

Wybrane komunikaty ze spółek

Przegląd prasy

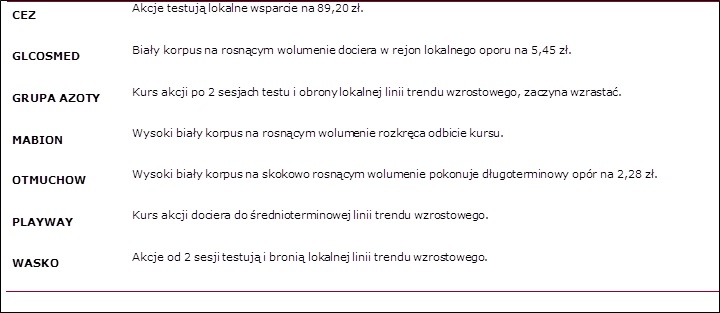

Wybrane sygnały analizy technicznej

Sygnały analizy technicznej – wykresy wybranych spółek

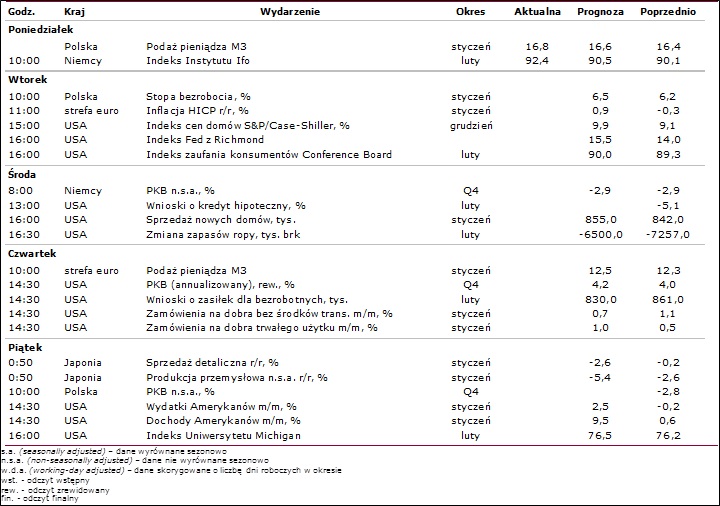

Kalendarium wydarzeń makroekonomicznych

Statystyki rynkowe

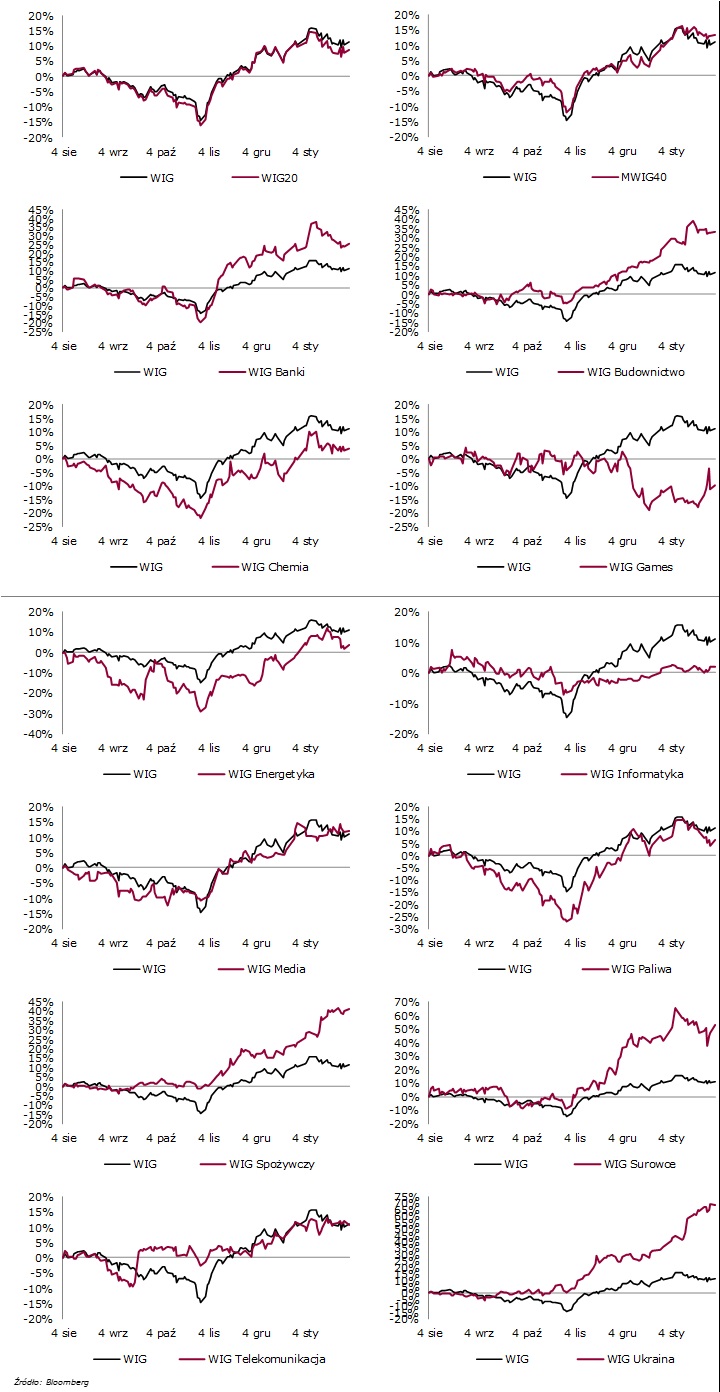

Indeksy sektorowe

OBJAŚNIENIA UŻYTYCH SKRÓTÓW

DCF – zdyskontowane przepływy pieniężne

DY- (Dywidenda na 1 akcję/Cena) – stopa dywidendy

FCF – wolne przepływy gotówkowe

P/E – (Cena/Zysk) – Cena akcji/zysk netto przypadający na jedną akcję

P/BV – (Cena/Wartość księgowa) – Cena akcji/wartość księgowa przypadająca na jedną akcję

EV/EBIT – Enterprise Value/EBIT

EV/EBITDA – Enterprise Value/EBITDA

EV/S – Enterprise Value/Sales – Wartość przedsiębiorstwa/przychody ze sprzedaży

P/CE – (Cena/Cash Earnings) – Cena/zysk netto plus amortyzacja na jedną akcję

MC – kapitalizacja, wartość rynkowa

ROE – (Zwrot na kapitale własnym) – Zysk netto/średni stan kapitałów własnych

ROA – (Zwrot na aktywach) – Zysk netto/średnia wartość aktywów

Stopa dyskontowa – stopa zwrotu wymagana przez inwestora (stopa wolna od ryzyka, powiększona o premię za ryzyko)

EV (Enterprise Value) – wycena rynkowa spółki powiększona o wartość długu odsetkowego netto, tj. wartość przedsiębiorstwa

EBIT – zysk na działalności operacyjnej

EBITDA – (zysk operacyjny plus amortyzacja) – zysk na działalności operacyjnej powiększony o amortyzację

S&P 500 – indeks Standard and Poor’s grupujący 500 największych spółek notowanych na NEW YORK Stock Exchange

NASDAQ – NASDAQ Composite Index, indeks spółek technologicznych notowanych na elektronicznym rynku giełdowym Nasdaq

BOVESPA – główny indeks giełdy w Sao Paolo, Brazylia

DAX – indeks 30 największych spółek, Frankfurt, Niemcy

CAC 40 – indeks 40 największych spółek, Paryż, Francja

FTSE 100 – indeks 100 największych spółek notowanych na giełdzie w Londynie

BUX – główny indeks giełdy w Budapeszcie

NIKKEI – indeks 225 największych spółek notowanych na giełdzie w Tokio

SHANGHAI COMP – główny indeks giełdy w Szanghaju

HANG SENG – główny indeks giełdy w Hong Kongu

XU 100 – indeks 100 największych spółek notowanych na giełdzie w Istambule, Turcja

RTS – główny indeks giełdy w Moskwie

Ropa – ropa WTI w dostawach natychmiastowych

Złoto – notowane na Londyńskiej Giełdzie Metali w dostawach natychmiastowych

Miedź – miedź notowana na londyńskiej giełdzie metali w dostawach 3-miesięcznych

USA 10YT (%) – rentowność 10 letnich obligacji rządu USA

Niemcy 10YT (%)– rentowność 10 letnich obligacji rządu Niemiec

Polska 10YT (%) – rentowność 10-letnich obligacji polskich

Źródło: Biuro Maklerskie Alior Bank