Po długim i ciepłym urlopie we Włoszech, Dania wita mnie 16 stopniami Celsjusza i deszczem. To wyraźny znak, że wakacje się skończyły i czas zakasać rękawy, by pobrudzić sobie ręce – a zapewniam, że na rynku obligacji brudu jest pod dostatkiem.

Na początek chciałabym omówić jedną z najbardziej gorących obecnie debat: kwestię inflacji. Bez obaw, nie będę próbowała przekonywać czytelnika, że inflacja ma charakter przejściowy lub stały. W końcu jestem specjalistką od obligacji: inflacja interesuje mnie jedynie wówczas, gdy jest związana z obligacjami, a w tym przypadku – z instrumentami indeksowanymi inflacją.

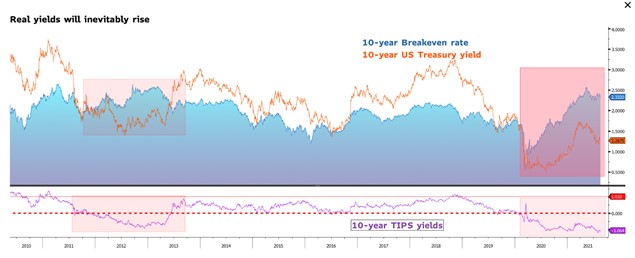

W efekcie pandemii Covid-19 banki centralne na całym świecie wdrożyły akomodacyjną politykę pieniężną, obniżając realne rentowności do rekordowo niskich poziomów. Oznacza to, że inwestowanie w obligacje indeksowane inflacją straciło sens, a równocześnie ich wyniki stały się bardziej zależne od coraz wyższych odczytów inflacji.

Polityka pieniężna banków centralnych nieoczekiwanie stała się mniej akomodacyjna ze względu na coraz więcej oznak, że inflacja ma bardziej trwały charakter niż oczekiwano.

W kontekście Stanów Zjednoczonych uważamy, że Rezerwa Federalna może zaskoczyć rynek, zapowiadając wcześniejsze rozpoczęcie ograniczania skupu aktywów już w przyszłym tygodniu w Jackson Hole. Spowodowałoby to ograniczenie rentowności powyżej progu opłacalności i zapewniłoby potencjał spadku, ponieważ mniej akomodacyjna polityka pieniężna zahamowałaby tempo inflacji. Równocześnie nominalne rentowności poszłyby w górę, przyczyniając się do wzrostu realnych rentowności.

Zasadniczo inflacja jest niekorzystna dla obligacji nominalnych w takim samym stopniu, jak dla obligacji zabezpieczonych przed inflacją. W istocie, gdy nominalne rentowności zaczną rosnąć, inwestorzy będą skłonni sprzedawać kosztowne TIPS w celu zakupu nominalnych amerykańskich obligacji skarbowych o wyższej rentowności.

Jednak jak bardzo powinna wzrosnąć inflacja, aby uzasadnić wykorzystanie instrumentów indeksowanych inflacją jako zabezpieczenie przed inflacją?

TIPS: kupujcie w celu utrzymania lub przygotujcie się na stratę kapitału

Biorąc za punkt odniesienia ostatnie badanie Uniwersytetu Michigan, przyjmijmy średnioroczną stopę inflacji w ciągu najbliższych pięciu lat na poziomie 3%.

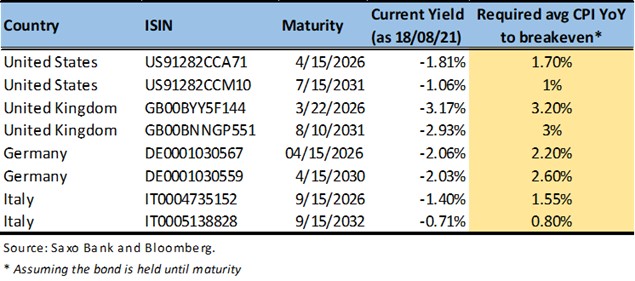

Obecnie pięcioletnie TIPS (US91282CCA71) oferują rentowność w wysokości -1,8%. Jeżeli nabylibyśmy te obligacje dzisiaj i trzymali je do terminu wykupu, roczny całkowity zwrot wyniósłby 1,25%, czyli około 6% za cały okres posiadania.

Problem pojawia się w przypadku konieczności sprzedaży obligacji przed terminem wykupu. Przyjmijmy, że pięcioletnie realne rentowności wzrosną do 0%. Jeżeli pojawi się konieczność sprzedaży obligacje w ciągu jednego roku, całkowity zwrot wyniesie -4,6%.

Dlatego jeżeli zależy nam na zabezpieczeniu przed inflacją, TIPS mogą nadal dobrze się sprawdzać w ramach zdywersyfikowanego portfela. Może się jednak okazać, że konieczne będzie trzymanie ich do terminu wykupu, aby nie ponieść strat w warunkach rosnących stóp procentowych. W tym celu rozsądniejszym rozwiązaniem może być inwestowanie w TIPS bezpośrednio niż nabywanie ich za pośrednictwem funduszy.

Nie tykajcie brytyjskich obligacji skarbowych indeksowanych inflacją

W przypadku zabezpieczenia przed inflacją w Wielkiej Brytanii sytuacja jest dość przygnębiająca. Inwestujący w brytyjskie obligacje skarbowe indeksowane inflacją odnotują straty, nawet jeżeli stopy pozostaną na obecnym rekordowo niskim poziomie.

Pięcioletnie brytyjskie obligacje skarbowe indeksowane inflacją (GB00BYY5F144) oferują rentowność na poziomie -3,2%. W przypadku utrzymania ich do terminu wykupu przy rocznej inflacji w ciągu najbliższych pięciu lat wynoszącej średnio około 3%, inwestor nadal poniósłby niewielką stratę w wysokości -0,60%.

Niemniej jednak konsensus zakłada normalizację inflacji poniżej 3% jeszcze w tym roku. Przewiduje się, że brytyjski wskaźnik CPI (r/r) wyniesie 2,1% w 2021 r., 2,4% w 2022 r. i 2% w 2023 r. W takim przypadku strata inwestujących w brytyjskie pięcioletnie obligacje skarbowe indeksowane inflacją byłaby większa. Aby zakup pięcioletnich obligacji indeksowanych inflacją był uzasadniony, inflacja w ciągu najbliższych pięciu lat powinna wynosić około 3,2% w ujęciu rocznym.

Dlatego mimo iż kupno brytyjskich obligacji skarbowych indeksowanych inflacją wydaje się rozsądnym zabezpieczeniem, nie ma sensu utrzymywać ich przy obecnych poziomach.

Argumenty za obligacjami indeksowanymi inflacją denominowanymi w EUR

W kontekście kontynentalnej Europy można znaleźć szereg zabezpieczeń przed inflacją w zależności od danego kraju. W niniejszej analizie przyjrzymy się niemieckim i włoskim obligacjom indeksowanym inflacją, które stanowią odpowiednio najdroższe i najtańsze europejskie zabezpieczenie przed inflacją. W obu przypadkach zabezpieczają przed inflacją w strefie euro i są powiązane z indeksem Eurostat Eurozone HICP Ex Tobacco.

Mimo iż realne rentowności są zdecydowanie ujemne, średnioroczna stopa inflacji niezbędna do osiągnięcia progu rentowności jest znacznie niższa niż w przypadku porównywalnych obligacji brytyjskich. W przypadku pięcio- i dziesięcioletnich niemieckich indeksowanych obligacji skarbowych, inflacja powinna wynieść odpowiednio 2,20% i 2,60% rocznie.

Lepsze zabezpieczenie przed inflacją oferują znacznie tańsze włoskie obligacje indeksowane inflacją. W przypadku utrzymania ich do terminu wykupu, pięcio- i dziesięcioletnie BTPS osiągną próg rentowności przy średniej rocznej stopie inflacji wynoszącej odpowiednio 1,55% i 0,8%.

Źródło: Althea Spinozzi, strateżka ds. instrumentów o stałym dochodzie, Saxo Bank